L’Ordine dei Dottori Commercialisti Esperti Contabili di Vicenza ha organizzato un convegno la scorsa settimana riguardante la quotazione delle PMI in Borsa e l’accesso al mercato dei capitali. Moderato da Antonio Repaci, Consigliere Nazionale dei Dottori Commercialisti e degli Esperti contabili con delega all’Area Finanza, l’evento ha visto la partecipazione di numerosi esperti del settore e di aziende di successo.

Margherita Monti, Presidente dell’ODCEC di Vicenza, e David Moro, Consigliere Nazionale dei Dottori Commercialisti e degli Esperti contabili con delega all’Area Diritto Societario, hanno aperto il convegno con saluti di indirizzo.

Durante il convegno, sono stati affrontati diversi temi riguardanti l’attività di quotazione delle PMI in Borsa. Il primo intervento è stato svolto da Giuseppe Puttini, dottore commercialista e coordinatore dell’Osservatorio sul Mercato dei capitali CNDCEC, che ha presentato il ruolo dei commercialisti come tutor delle PMI per l’accesso al mercato dei capitali. Greta Popolizio, dottore commercialista in Vicenza, ha illustrato il monitoraggio dei KPI (indicatori chiave di performance) e la consapevolezza degli elementi industriali che permettono di connotare l’azienda come una società unica con significative e credibili prospettive di crescita. È stata sottolineata l’importanza della scelta del team di professionisti per l’IPO e il ruolo di affiancamento costante che il commercialista svolge durante tutto il percorso.

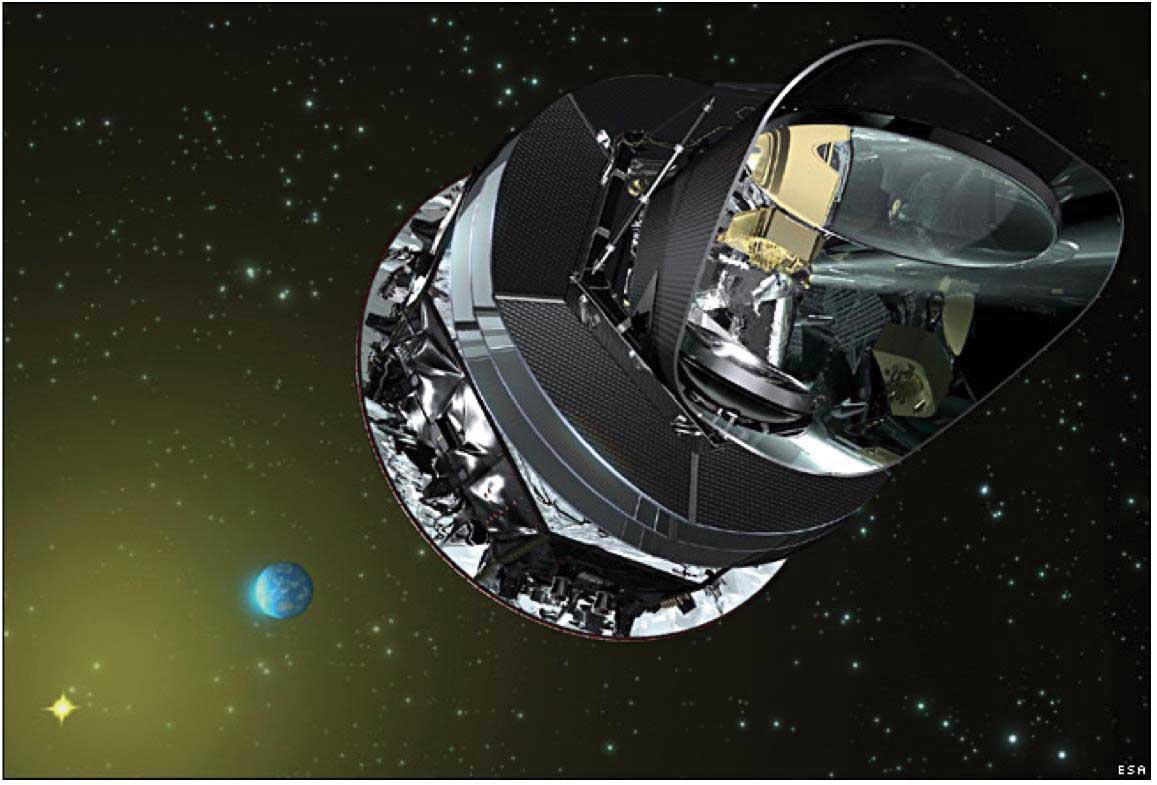

L’intervento del dottore commercialista Pierantonio Dal Lago ha riguardato l’attività propedeutica alla quotazione in Borsa, dall’attività di due diligence alla redazione del business plan. Il ruolo della due diligence e la redazione del piano industriale come strumenti organizzativi propedeutici alla quotazione. Vengono descritte le attività svolte e i soggetti coinvolti nella due diligence, e come la redazione del piano industriale si inserisce nel processo di preparazione alla quotazione. Viene fornita una panoramica dei contenuti del piano industriale, le assunzioni e i contenuti dei budget che lo costituiscono, la differenza tra il piano pre-money e post-money e le analisi di sensitività del piano industriale. Viene sottolineato l’importanza della redazione e del monitoraggio del piano industriale e del supporto del sistema di controllo di gestione, con la creazione di un “Memorandum sul sistema di controllo di gestione”. Dal Lago, in tandem con il fratello imprenditore Giovanni, hanno presentato l’esperienza di successo nel mercato dei capitali di Officina Stellare Spa, un’azienda specializzata nella produzione di telescopi ad alta precisione per l’osservazione astronomica, che ha deciso di quotarsi in Borsa per finanziare la propria crescita internazionale. Il CEO, Giovanni Dal Lago, ha descritto il percorso di preparazione alla quotazione, sottolineando l’importanza di definire una strategia di crescita chiara e condivisa, di creare un team di professionisti competente e di scegliere il momento giusto per la quotazione. Dal Lago ha evidenziato anche gli effetti positivi della quotazione, come l’acquisizione di nuovi investitori, l’accesso a maggiori risorse finanziarie e la maggiore visibilità sul mercato.

L’intervento è stato svolto da Luca Tavano, Head of Mid & Small Caps Equity Primary Markets di Borsa Italiana Euronext Group, che ha illustrato i benefici che le società quotate possono ottenere, come l’accesso a maggiori risorse finanziarie, maggiore visibilità e credibilità, ampliamento dell’azionariato e la possibilità di liquidare l’investimento. Tuttavia, la quotazione comporta anche una forte responsabilità per la società verso gli investitori e il mercato in termini di trasparenza, comunicazione e condivisione delle scelte strategiche. Ci sono due mercati disponibili per la quotazione delle PMI: Euronext Growth Milan e Euronext Milan. Il processo di IPO può richiedere dai 3 ai 6 mesi e richiede una preparazione adeguata, la definizione di una struttura d’offerta, la comprensione dell’intensità del processo e lo sforzo richiesto, la scelta del momento giusto e la continua attenzione al proprio business.

Donatella Vitanza, dottore commercialista e componente dell’Osservatorio sul Mercato dei Capitali CNDCEC, ha invece illustrato la sfida per lo sviluppo e la sostenibilità delle PMI in riferimento alla Direttiva CSRD sulla comunicazione societaria sulla sostenibilità, che obbliga le grandi imprese, i gruppi, le PMI quotate e le imprese di paesi terzi a comunicare informazioni sull’impatto ambientale e sociale delle loro attività. Vengono forniti esempi di informazioni sostenibili che le imprese dovrebbero comunicare, come il business model e la strategia dell’impresa, gli obiettivi di sostenibilità, le policy e le procedure di due diligence relative ai fattori di sostenibilità e gli indicatori di prestazione. Viene evidenziata l’importanza di comunicare la sostenibilità per migliorare il rapporto con le istituzioni, gli stakeholder e per attrarre talenti e accedere a finanziamenti.

Infine il secondo caso aziendale presentato è stato quello di S.P.I. Spa, un’azienda operante nel settore dei servizi per le infrastrutture energetiche e dei trasporti, che ha scelto di quotarsi in Borsa per consolidare la propria posizione nel mercato e finanziare nuovi progetti di sviluppo. Il CEO, Francesco Mangione, ha illustrato il percorso di preparazione alla quotazione, evidenziando l’importanza di costruire un team di professionisti competente, di definire una strategia di crescita chiara e di comunicare in modo trasparente con gli investitori. Mangione ha sottolineato anche i vantaggi della quotazione, come la maggiore visibilità e credibilità sul mercato, l’acquisizione di nuovi investitori e la possibilità di liquidare l’investimento.

In entrambi i casi, le esperienze delle due aziende hanno dimostrato come la quotazione in Borsa possa essere uno strumento efficace per finanziare la crescita e il successo delle PMI italiane.