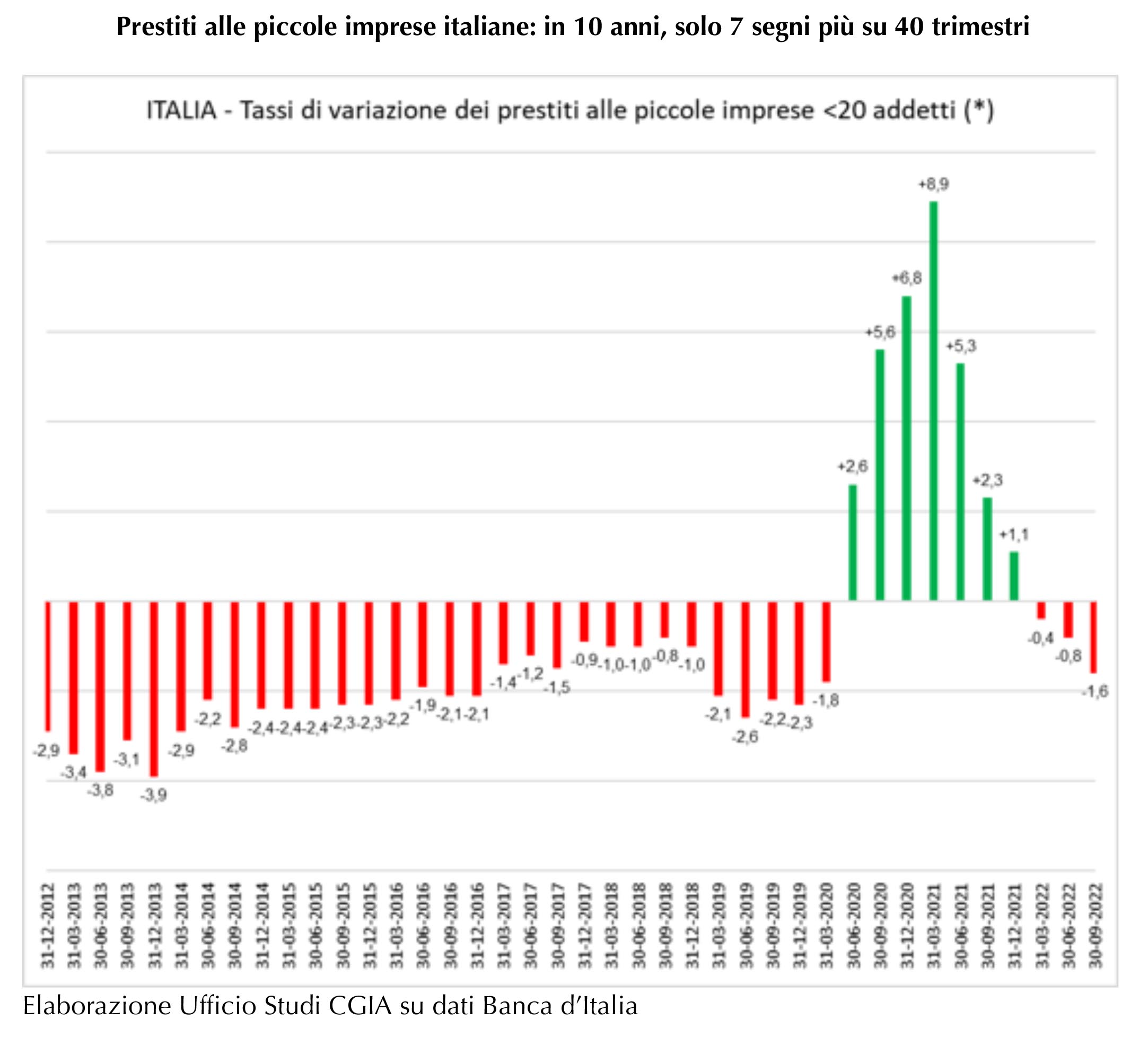

Crollano i prestiti bancari alle piccole e micro imprese: tra il 2021 e il 2022 gli impieghi vivi alle aziende con meno di 20 addetti sono scesi di 5,3 miliardi di euro (-4,3%). Lo stock complessivo dei prestiti erogati a questo segmento di aziende è passato da 124 a 118,7 miliardi di euro, relativi ai prestiti concessi dagli istituti di credito alle imprese di piccolissima dimensione, una platea di micro imprenditori costituita in massima parte da esercenti, piccoli commercianti, artigiani e lavoratori autonomi.

Secondo l’elaborazione realizzata dall’Ufficio studi CGIA si tratta di un problema non di poco conto. Queste micro realtà, tradizionalmente sottocapitalizzate e a corto di liquidità, da tempo non sono più appetibili commercialmente dal sistema bancario. La stretta creditizia venutasi a creare – associata all’esplosione del commercio on line, alla storica concorrenza praticata dalla grande distribuzione, al peso delle tasse e dei costi fissi – ha contribuito a diminuire in misura significativamente preoccupante il numero delle botteghe e dei negozi di prossimità presenti nel Paese. Una scia di chiusure iniziata molto tempo fa che, purtroppo, si sta ritorcendo contro le famiglie, che vedono peggiorare la qualità della vita dei luoghi in cui vivono, ma anche contro gli istituti stessi, che hanno perso correntisti e quote di mercato non trascurabili.

Il mondo del credito nell’ultimo decennio ha subito molte restrizioni imposte dalla Banca Centrale Europea in materia di erogazione del credito. Questi vincoli hanno aumentato enormemente la soglia del merito creditizio, “allontanando” tantissimi piccoli imprenditori dai canali ufficiali di approvvigionamento della liquidità. E tra questi ultimi, purtroppo, non sono nemmeno pochi quelli “caduti” nella rete tesa dagli usurai; un fenomeno, quello dello “strozzinaggio”, molto “carsico” e sempre più spesso “controllato” dalle organizzazioni criminali di stampo mafioso che, nei momenti di difficoltà, sono gli unici soggetti che dispongono di ingenti quote di denaro pronte ad essere immesse nel mercato economico.

Tra il 2021 e il 2022, le regioni che hanno subito le contrazioni più importanti sono state il Veneto con il -6,24% (pari a -821,2 milioni di euro), l’Umbria con il -6,49% (-137,1 milioni), il Friuli Venezia Giulia con il -6,54% (-177,8 milioni) e, in particolar modo, la Liguria con il -7,12% (-214,4 milioni di euro).

A livello provinciale, invece, la chiusura dei rubinetti del credito ha “colpito”, soprattutto Savona con il -7,92% (-61,7 milioni di euro), Venezia con il -7,93% (-173,8 milioni) e Sondrio con il -8,325 (-59,8 milioni). Le realtà più colpite sono state due province della Romagna: Forlì-Cesena che ha visto diminuire il flusso dei prestiti del 9,48% (-135,5 milioni) e Ravenna con il -10,36% (-135,2 milioni). Delle 107 province italiane monitorate dall’elaborazione dell’Ufficio studi della CGIA, solo cinque presentano un risultato anticipato dal segno più: Biella (+0,105), Caltanissetta (+0,14%), Sassari (+1,49%), Sud Sardegna (+1,61%) e Nuoro (+3,98%).

Il calo dei prestiti bancari alle piccolissime imprese è comunque un fenomeno che è iniziato un decennio fa e si è interrotto solo nel biennio 2020–2021. Questa breve inversione di tendenza è avvenuta grazie al governo Conte bis che, all’indomani dello scoppio della pandemia, istituì un Fondo di garanzia pubblico per promuoverela liquidità alle Pmi colpite dall’emergenza Covid. I dati sono i seguenti: se al 31 dicembre 2011 gli impieghi vivi alle imprese con meno di 20 addetti ammontavano a 171 miliardi (pari al 18,8% del totale erogato alle imprese italiane), successivamente si è assistito a una caduta verticale che si è fermata agli inizi del 2020 (116,3 miliardi di erogato pari al 18,1% del totale). Nel biennio richiamato più sopra, lo stock ha invertito segno e ha raggiunto i 124 miliardi alla fine del 2021 (pari al 17,4% del totale).

Nell’ultimo anno, una volta esauritosi l’effetto “spinta” ascrivibile all’istituzione del fondo di garanzia pubblico, i prestiti sono tornati a scendere, toccando, al 31 dicembre 2022, la quota di 118,7 miliardi (pari al 16,9% del totale erogato alle imprese).

Una situazione che allarma le categorie economiche, come l’autotrasporto: per la presidente di “Ruote Libere”, Cinzia Franchini, «il crollo dei prestiti bancari alle piccole e micro imprese certificato in questi giorni dalla CGIA di Mestre, rappresenta un enorme problema per il mondo dell’autotrasporto, storicamente tra i settori più indebitati e rappresentato proprio da piccole e piccolissime aziende. Parliamo di realtà imprenditoriali già gravate da atavici problemi normativi e di concorrenza al ribasso e che nell’ultimo anno hanno dovuto fare i conti con un rialzo del carburante senza precedenti, oggi assestatosi su prezzi comunque molto alti. Togliendo il supporto della liquidità bancaria a queste realtà, alcune sono state costrette a chiudere e molte altre sono piombate nella spirale dell’illegalità e dei prestiti a livelli di usura».

Per rimanere sempre aggiornati con le ultime notizie de “Il NordEst Quotidiano”, iscrivetevi al canale Telegram per non perdere i lanci e consultate i canali social della Testata.

Telegram

https://twitter.com/nestquotidiano

https://www.linkedin.com/company/ilnordestquotidiano/

https://www.facebook.com/ilnordestquotidian/

© Riproduzione Riservata