Nel Rapporto Mediobanca sul settore Tv realizzato dall’Area Studi vengono analizzate le dinamiche dei principali operatori televisivi italiani attraverso i conti del periodo 2014-2019. Lo studio comprende inoltre un confronto con i maggiori gruppi televisivi europei privati e pubblici e un’analisi delle dinamiche più recenti e delle prospettive del settore per l’Italia.

Il settore radiotelevisivo in Italia

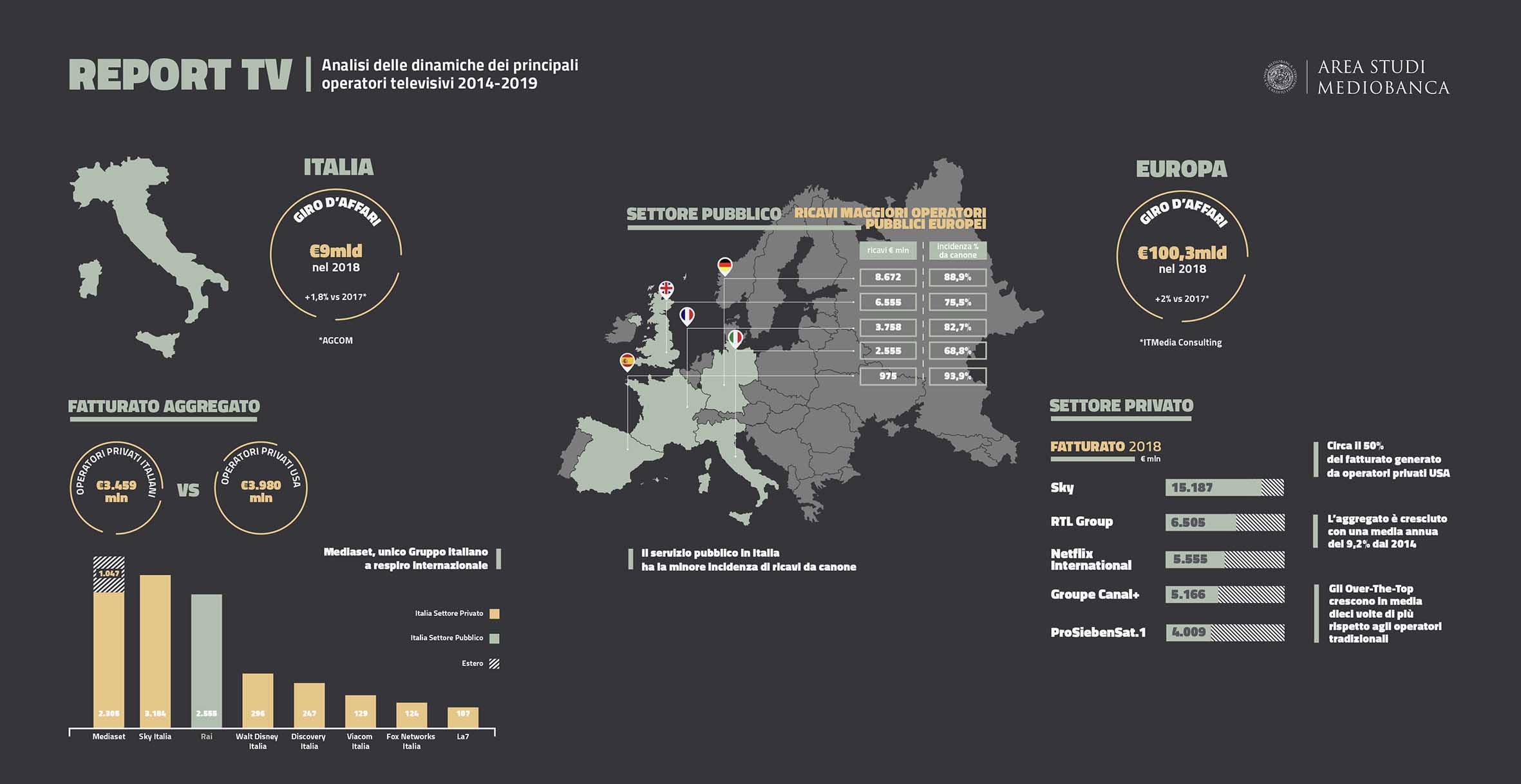

Nel 2018 il settore “televisione e radio” in Italia ha registrato un giro d’affari di 9 miliardi di euro, in crescita dell’1,8% sul 2017. L’incremento riguarda sia la TV in chiaro (4,8 miliardi di euro; +0,4%), sia la TV a pagamento (3,5 miliardi di euro; +2,9%) e, soprattutto, la radio (0,7 miliardi di euro; +6,7%).

Rimane invariato il peso del comparto sul PIL nazionale, pari allo 0,5%. Il mercato radiotelevisivo si conferma, inoltre, fortemente concentrato, con i tre operatori principali (Rai, Mediaset e Sky Italia) che detengono congiuntamente il 90%circa dei ricavi televisivi totali.

Gran parte dei ricavi della TV in chiaro è realizzata da Rai (47,3%) e Mediaset (34,3%), seguite da Discovery (4,3%), La7(2,6%) e Sky (2%). Per quanto riguarda la TV a pagamento, il maggior operatore è Sky, che determina da sola l’80,3% del fatturato, seguita da Mediaset (12,4%). Questo comparto si conferma in buona salute grazie all’aumento dei ricavi da abbonamenti (+3,8%) che compensa parzialmente il calo dei ricavi da pubblicità (-5,6%), dovuto essenzialmente alla cessazione dei servizi di Mediaset Premium.

Con circa 4 ore di consumo medio giornaliero a persona, la televisione è il canale di informazione e intrattenimento al quale gli italiani sono esposti più a lungo durante la giornata.

I principali Gruppi televisivi italiani

I principali operatori televisivi italiani (Mediaset, Sky, Rai, Walt Disney, Discovery, Viacom, Fox Networks e La7) hanno fatturato nel 2018 10 miliardi di euro (+0,2% sul 2017 e +7,2% sul 2014).

Il Gruppo Mediaset, unico broadcaster italiano che opera anche all’estero, si conferma primo operatore ( 3,4 miliardi di euro, -6,5% sul 2017) grazie ai ricavi ottenuti in Spagna (1 miliardi di euro), dove nel 2018 si è collocato al primo posto per quota d’ascolto. Completano il podio Sky (3,2 miliardi di euro, +12%) e Rai ( 2,6 miliardi di euro, -1,7%), entrambe davanti a Mediaset considerando i soli ricavi nazionali. Gli operatori privati a controllo statunitense (Sky, Disney, Discovery, Viacom, Fox Networks) hanno registrato un fatturato superiore a quelli a controllo italiano (Mediaset, La7), chiudendo il 2018 rispettivamente a 4 miliardi di euro (+8% sul 2017) e 3,5 miliardi di euro (-6%).

In termini occupazionali, solo Sky aumenta in modo considerevole la forza lavoro fra il 2014 e il 2018 (+250 unità).

In generale, nel periodo 2014-18 è diminuita la redditività industriale, ma alcune società continuano a brillare per ebit margin: Discovery (14,3%), Viacom (7,4%) e Mediaset (7%). Migliorano in modo evidente Viacom (+13,6 p.p.), La7 (+9,8 p.p.) e Rai (+7,7 p.p.).

Sky guida la classifica per offerta di canali TV con 3 canali in chiaro e 43 a pagamento, posizionandosi davanti a Mediaset(15 in chiaro e 9 a pagamento).

Mercato italiano: uno sguardo al futuro

Quest’anno l’Area Studi Mediobanca ha arricchito l’indagine sul settore radiotelevisivo con le previsioni di Mediobanca Securities, basate sui dati Nielsen del 2019. L’ultimo anno, dal punto di vista del mercato pubblicitario, non ha prodotto risultati positivi: la raccolta pubblicitaria è scesa in generale dello 0,9%, con il forte calo della TV (-5,3%) parzialmente compensato dagli OTT Over-The-Top (+9,2%) e dalla radio (+1,7%). Difficilmente il 2020 si discosterà da questo andamento anche se gli eventi sportivi del 2020, tra i Giochi Olimpici di Tokyo e il campionato europeo di calcio EURO 2020, potrebbero dare un’accelerazione alla raccolta pubblicitaria.

I servizi via internet continueranno a crescere, con Amazon, proprietaria di Prime Video, intenzionata a investire nella produzione di nuovi contenuti italiani e Disney pronta a lanciare in Italia dal 24 marzo 2020 la piattaforma streaming Disney+. La proliferazione di nuovi contenuti renderà, inoltre, fondamentale il ruolo degli aggregatori: da questo punto di vista Sky Italia e TIM sembrano essere avvantaggiate sulla concorrenza.

Secondo le previsioni ITMedia Consulting, nel 2021 la Broadband TV (TV tramite internet) diventerà la piattaforma leader per diffusione in Italia superando anche il Digitale terrestre e raggiungendo 9,2 milioni di abitazioni rispetto ai 5,9 milioni del 2019 (CAGR +25%). Un traguardo che vedrà scendere notevolmente sotto il 90% dei ricavi totali televisivi nazionali la quota dei tre maggiori operatori. Grazie soprattutto a fusioni, acquisizioni e alleanze, si prevede poi che il mercato VOD(Video on demand) in Europa Occidentale supererà nel 2022 quota 10 miliardi di euro di giro d’affari totale, con tassi di crescita a doppia cifra (+12%). A livello più ampio, la TV continuerà a essere il principale canale ma, per contenere l’avanzata dei servizi OTT, è prevedibile prosegua il consolidamento del settore, come sta accadendo con il progetto “pan-europeo” di Mediaset finalizzato a integrare il mercato italiano e quello spagnolo.

Il mercato televisivo europeo: il settore privato

In Europa il giro d’affari del mercato televisivo è pari a 100,3 miliardi di euro nel 2018 (+2% sul 2017). A crescere è soprattutto la TV a pagamento (+4,3% sul 2017) grazie all’ integrazione delle offerte tradizionali con i servizi fruibili attraverso la banda larga (fonte: ITMedia Consulting).

I principali operatori privati hanno fatturato 59 miliardi di euro, di cui circa la metà generato da operatori statunitensi. Al primo posto per ricavi, sempre tra gli operatori privati, spicca Sky (15,2 miliardi di euro), seguita da RTL Group (6,5 miliardi di euro) e da Netflix International (5,6 miliardi di euro). Ottavo posto per il primo broadcaster italiano, Mediaset (3,4 miliardi di euro).

In media, nel periodo 2014-2018 i colossi privati del settore televisivo sono cresciuti del 9,2%. Ottime soprattutto le performance degli Over-The-Top Netflix (+80,3%), Prime Video EU– Gruppo Amazon (+63,9%) e DAZN Group (+10,6%).

La redditività industriale premia CME tra i principali operatori dell’Est Europa (ebit margin al 25,2%). Mediaset si posiziona in coda, con un margine del 7% mentre ProSiebenSat.1 (di cui Mediaset è primo azionista), si posiziona al quinto posto (15,3%). Complessivamente, a livello europeo, l’ebit margin si attesta all’11,8%, ancora in doppia cifra ma in calo di 4,1 p.p. sul 2014.

Mediaset spicca per solidità finanziaria (rapporto debiti finanziari/capitale netto pari al 40,5%), posizionandosi al secondo posto assoluto dietro RTL Group (25,2%), con performance nettamente superiori alla partecipata ProSiebenSat.1(313,2%).

Il mercato televisivo europeo: il settore pubblico e il canone

La Germania detiene il servizio radiotelevisivo pubblico col maggior fatturato (8,7 miliardi di euro nel 2018), addirittura tre volte rispetto a quello italiano ( 2,6 miliardi di euro). Completano il podio Regno Unito (6,6 miliardi di euro) e Francia (3,8 miliardi di euro). La Germania è capofila anche per crescita del giro d’affari nel 2018 (+2% sul 2017), davanti alla Francia(+0,3%); in contrazione i ricavi della Spagna (-0,4%), dell’Italia (-1,7%) e del Regno Unito (-2,6%). La Germania risulta primaanche in base ai ricavi della TV pubblica per abitante: 105 euro per ogni tedesco, 99 euro per ogni britannico, 58 euro per ogni francese e 42 euro per ogni italiano.

L’Italia si distingue, però, per redditività industriale: la TV pubblica italiana è l’unica col segno positivo in Europa, con un ebit margin del 2,6%. Marginalità negativa, invece, per Francia (- 0,3%), Spagna (-0,7%) e Regno Unito (-0,8%).

Meno positivi per l’Italia i dati sulla struttura finanziaria che la posizionano all’ultimo posto per solidità patrimoniale (debiti finanziari all’83,9% del capitale netto), mentre Spagna (9,4%), Francia (14,4%) e Regno Unito (53%) godono di migliore salute. Italia fanalino di coda anche per investimenti in infrastrutture (3,1% dello stock nel 2018) dietro a Francia (5,2%), a Regno Unito (5%) e Spagna (3,4%).

Capitolo canone: l’Italia vanta il canone più basso fra i maggiori Paesi europei, inferiore anche alla media europea (0,25 euro al giorno per abbonato contro una media europea di 0,372 euro/giorno). Molto più costose per i contribuenti la TV pubblica tedesca (0,58 euro/giorno), quella britannica (0,46 euro) e la francese (0,38 euro). Dal 2015 al 2019, fra i maggiori Paesi europei, solo l’Italia ha ridotto il canone; la Gran Bretagna l’ha incrementato del 6,2% e la Francia del 2,2%, stabilequello tedesco. Nel 2019 la quota del canone ordinario incassata dalla Rai è stata pari a circa l’83% del totale (percentuale inferiore alla media europea dell’89,5%2), ovvero 74,4 euro dei 90,0 pagati annualmente da ogni abbonato; la quota del canone non incassata dalla Rai viene trattenuta dallo Stato: 15,6 euro per abbonato, equivalenti a circa 340 milioni di euro ogni anno.

Gli indici d’ascolto sono dominati dalla Rai, la tv pubblica più seguita in Europa (36,3% di share nel giorno medio nel 2018), più della BBC (30,9%), di France Télévisions (28,4%) e delle tedesche ARD (27,6%) e ZDF (20,7%).

A questo link è scaricabile il Rapporto Mediobanca sul settore Tv.

Per rimanere sempre aggiornati con le ultime notizie de “Il NordEst Quotidiano”, consultate i canali social:

Telegram

https://twitter.com/nestquotidiano

https://www.linkedin.com/company/ilnordestquotidiano/

https://www.facebook.com/ilnordestquotidian/

© Riproduzione Riservata