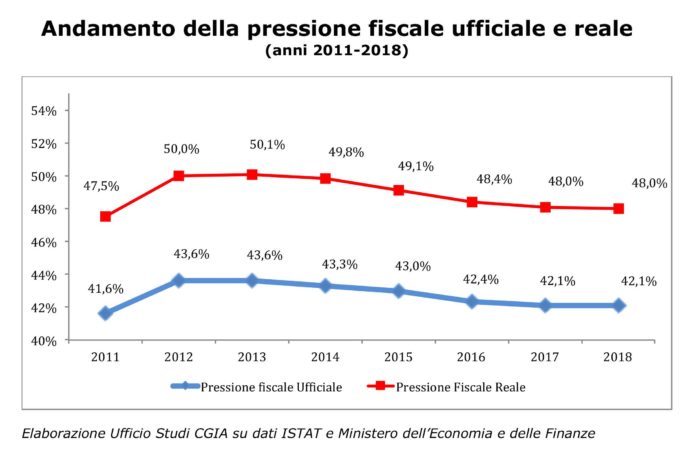

Tasse, sempre più tasse: l’Ufficio studi della Cgia denuncia come per i contribuenti italiani che versano fino all’ultimo centesimo tutte le tasse, le imposte e i contributi previdenziali chiesti dall’amministrazione pubblica, subiscano una pressione fiscale reale del 48%: si tratta di quasi 6 punti in più rispetto al dato ufficiale, che nel 2018 si è attestato al 42,1%.

Meno tasse, ma sono aumentate le tariffe

«Sebbene negli ultimi anni il peso complessivo delle tasse risulti leggermente in calo – afferma il coordinatore dell’Ufficio studi dell’Associazione artigiani mestrina, Paolo Zabeo – molti non se ne sono accorti, poiché allo stesso tempo sono cresciute le tariffe della luce, dell’acqua, del gas, i pedaggi autostradali, i servizi postali, i trasporti urbani, etc. Dal punto di vista contabile, queste voci non rientrano nella pressione fiscale. Tuttavia, hanno avuto e continuano ad avere degli effetti molto negativi sui bilanci di famiglie e imprese, in particolar modo per quelle fedeli al fisco».

Il peso del “nero” sull’economia italiana

Come di consueto, l’Ufficio studi della Cgia ricorda che il Pil italiano, come del resto quello di molti altri Paesi dell’Ue, include anche gli effetti dell’economia non osservata. Questa “ricchezza”, riconducibile alle attività irregolari e illegali che, per sua natura, ha dimensioni importanti, non dà alcun contributo all’incremento delle entrate fiscali. Rammentando che la pressione fiscale si calcola attraverso il rapporto tra le entrate fiscali e il Pil, se dalla ricchezza prodotta si scorpora la componente riconducibile all’economia in “nero”, il peso del fisco in capo ai contribuenti onesti sale inevitabilmente, consegnando un carico fiscale reale molto superiore a quello ufficiale.

Per abbassare le tasse nel 2020 necessario recuperare almeno 33 miliardi di euro

«Se da un lato abbiamo recuperato 7,6 miliardi di euro che ci hanno evitato la procedura di infrazione da parte dell’Ue – dichiara il segretario della Cgia, Renato Mason – dall’altro lato dobbiamo trovare entro dicembre 23 miliardi per evitare l’aumento dell’Iva e altri 10-15 miliardi per estendere a tutta la platea dei contribuenti la “flat tax”. Insomma, al fine di evitare un forte aumento dei prezzi di beni e servizi e per beneficiare di una decisa riduzione del carico fiscale, dovremmo recuperare in pochi mesi almeno 33 miliardi. Un’impresa che, ad oggi, appare proibitiva».

Molto probabilmente nel 2019 la pressione fiscale è destinata a salire

E se negli ultimi anni la pressione fiscale ha conosciuto una leggera limatura, non è da escludere che nel 2019 torni a salire. Non tanto perché il prelievo complessivo è destinato ad aumentare, cosa che in linea di massima non si dovrebbe verificare, bensì perché la crescita del Pil sarà molto contenuta e nettamente inferiore alla variazione registrata l’anno scorso.

Torniamo ai numeri: ecco perché la pressione fiscale reale è al 48%

Secondo l’Istat, nel 2016 (ultimo dato disponibile) l’economia non osservata ammontava a 209,8 miliardi di euro (pari al 12,4% del Pil): di questi, 191,8 miliardi erano attribuibili al sommerso economico e altri 17,9 alle attività illegali. In questa analisi, l’Ufficio studi della Cgia ha ipotizzato prudenzialmente che l’incidenza dell’economia sommersa e delle attività illegali sul Pil nel biennio 2017-2018 non abbia subito alcuna variazione rispetto al dato 2016.

La pressione fiscale ufficiale è data dal rapporto tra le entrate fiscali ed il Pil prodotto in un anno (nel 2018 si è attestata al 42,1%). Se, però, dalla ricchezza del Paese (Pil) sottraiamo la quota riconducibile al sommerso economico e alle attività illegali che, non producono alcun gettito per le casse dello Stato, il prodotto interno lordo diminuisce (quindi si “contrae” il valore del denominatore) facendo aumentare il risultato che emerge dal rapporto tra il gettito fiscale e il Pil (48%). La Cgia sottolinea che la pressione fiscale ufficiale calcolata dall’Istat (nel 2018 al 42,1%) rispetta fedelmente le disposizioni metodologiche previste dall’Eurostat.

Il rapporto tra fisco e imprese è in costante evoluzione

Dopo l’introduzione della fatturazione elettronica che ha debuttato lo scorso 1 gennaio, dal 1 luglio è scattata una nuova scadenza per le partite Iva con volume d’affari superiore ai 400.000 euro e più precisamente l’obbligo di memorizzazione e di invio telematico dei corrispettivi. Questo scenario evidenzia come il rapporto fiscale tra le aziende e l’Agenzia delle entrate stia cambiando rapidamente senza però portare sostanziali benefici in termine di riduzione delle tasse con altrettanta rapidità. Da qualche settimana, infine, piccoli imprenditori, artigiani e commercianti sono alle prese anche con la dichiarazione dei redditi, che da quest’anno presenta una grossa novità: i tanto criticati studi di settore sono stati sostituiti dagli ISA. Un nuovo strumento che sta mettendo in difficoltà gli stessi addetti ai lavori, come le associazioni di categoria e i commercialisti, e i piccoli imprenditori, che devono dedicare il loro tempo anche alla compilazione dei dati richiesti da tali “indicatori”, sottraendolo al loro lavoro. Una rivoluzione che rischia di tradursi in un aumento dei costi legati alla burocrazia fiscale.

Per rimanere sempre aggiornati con le ultime notizie de “Il NordEst Quotidiano”, consultate i canali social:

Telegram

https://twitter.com/nestquotidiano

https://www.linkedin.com/company/ilnordestquotidiano/

https://www.facebook.com/ilnordestquotidian/

© Riproduzione Riservata